El Ahorro realmente es la formula de la riqueza?

José Muñoz Oct 01 2021

En la era Industrial de 1950 al 2010 el sistema educativo mundial era efectivo en muchos sentidos pues preparaban a los estudiantes para obtener buenas calificaciones, lograr un certificado y después de la educación media superior aspirar a una Carrera Profesional que garantizaría en un alto porcentaje la colocación del estudiante en el futuro cercano en una organización robusta en la cual pudiera aplicar todos sus conocimientos en beneficio de la empresa a cambio de un salario bien remunerado (ó a veces no tan bueno)

Con el paso de los años, el profesionista podría ir escalando en la estructura organizacional de la empresa y así incrementar sus ingresos para mejorar su estilo de vida, estas empresas en su mayoría ofrecían un esquema de retiro solido para que a los treinta años de servicio el empleado pudiera retirarse cómodamente recibiendo su salario hasta su muerte. El sistema generaba lealtad en los empleados para con las empresas lo que favorecia a todos.

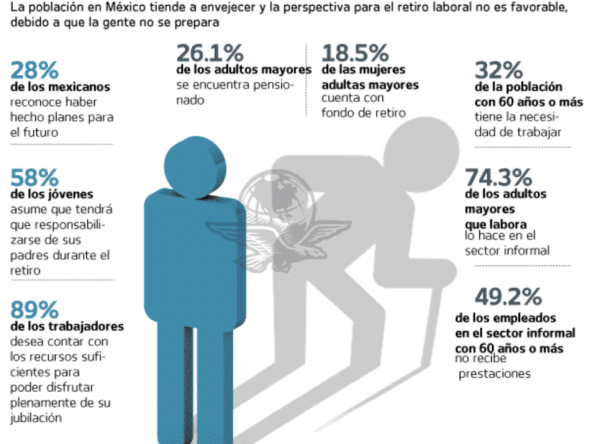

Sin embargo pasaron los años y la esperanza de vida en los seres humanos se incremento hasta llegar a más de 75 años en la actualidad en México, lo que significaba que las empresas o el sistema de aseguramiento social tenían que mantener por mucho más tiempo de lo estimado al asegurado, lo cual derivo en francos desbalances financieros que perduran hasta nuestros días, y lejos de resolverse el tema va a esta empeorando con el tiempo.

La era de la información se podría catalogar a partir del inicio del siglo XXl con el auge del Internet y las redes sociales se han desplazado a las bibliotecas físicas y a un sin número de herramientas en todos los aspectos de la vida moderna.

.

Así mismo ha cambiado también el aspecto financiero de las personas, en la era Industrial nos enseñaban a obtener buenas calificaciones para después conseguir un buen empleo al cual deberíamos de adaptar nuestro estilo de gastos y los más consientes apartaban un % para el ahorro. Se manejaba entonces que la formula de la riqueza era Trabajo + Ahorro.

Y así funcionaba realmente pues al contar con un plan robusto para el retiro subsidiado por la empresa empleadora o por el Gobierno, el ahorro pasaba a lo largo de los años en el banco generando bajos rendimientos (Claro si se tenia la fuerza de voluntad para no tocarlo), pero al alcanzarse la edad del retiro nuestro personaje contaba con un salario integro por el resto de su vida y además con un saldo muy jugoso en la cuenta bancaria que le permitiría viajar a los lugares que siempre soño y comprarse las cosas que siempre deseo. Luego entonces nuestro personaje era rico al tener su salario garantizado sin trabajar, más lo acumulado por ahorro a lo largo de su trayectoria laboral.

Pero en la era de la información esto ya no es así, las empresas ya no jubilan a sus empleados como antes, en el mejor de los casos les ofrecen planes para el retiro privados, en los cuales se les retiene un porcentaje de su salario mensual para ingresarlo a un portafolio de inversiones en la bolsa de valores y que este con el paso de los años le represente un ahorro interesante al retirarse.

Por su parte el gobierno en México desde Julio de 1997 cambio su esquema de pensiones dando origen al famoso AFORE (Administradora de Fondos para el Retiro), esquema en el cual le es retenido un mínimo porcentaje del salario al trabajador para ingresarlo igualmente a un portafolio que coloque dichos fondos en la bolsa de valores, ponerlos a trabajar y generar ciertos rendimientos para su disfrute por parte del ahorrador hasta llegada la edad de 65 años y un minimo de 500 semanas cotizadas en el IMSS.

El problema es que en este sistema AFORE se estima que los primeros en comenzar a aplicarlo solo podrán disfrutar de aproximadamente un 30% del salario de sus últimos cinco años de trabajo. Esto es muy bajo y difícilmente cubrirá todas las necesidades del pensionado.

Entonces, que más puedo hacer para tener una jubilación digna ?

La realidad es que la formula sigue siendo la misma, Trabajo + Ahorro, pero a esta ecuación yo agregaría una variable más…. +Inversión

Siguiendo la misma mecánica de nuestro personaje de arriba, con el ahorro acumulado durante quizás los primeros meses o años de la línea laboral a lo largo del tiempo hoy es absolutamente indispensable poner a trabajar el dinero acumulado y no simplemente dejarlo ahí, pues aunque los portafolios siguen generando rendimientos, en estos tiempos la inflación y los impuestos se puede comer sin problema dichos rendimientos.

Trabajo + Ahorro + Inversión = Retiro Digno= Riqueza

Así es como lo definiría.

Sin embargo, no es tan fácil como se lee, existen miles de razones por las que puede truncarse el avance en el camino… por otro lado cada vez es más fácil poner en inversión casí cualquier cantidad de dinero; existen dos vertientes en este tema, Invertir en un esquema que no demande tu tiempo ó invertirlo en algo que si lo demande.

Opciones que NO demanden de tu tiempo:

- Empezando desde $10 en la bolsa Mexicana de Valores, comprando acciones de una empresa o de una FIBRA.

- Comprando participaciones en un Crowfunding Inmobiliario

- Invirtiendo en algún plan de negocio que algún amigo o familiar te proponga (Aquí hay que evaluar riesgos)

- Compra de Bienes Raices para renta (Es uno de los esquemas más tradicionales, bajo riesgo pero no tan buenos rendimientos, además del hecho de que se requiere de una suma importante para entrar a invertir)

Opciones que SI demandarán tu tiempo:

- Montar tu propio negocio (Contigo al frente como muchos hemos soñado pero demandándote el 120% de tu tiempo)

- Asociarte con alguien para iniciar un negocio (Al igual que el anterior, la diferencia es que tienes un partner en quien puedes recargarte, pero así también habrá que dividir la participación al momento de las utilidades.

Lo cierto es que hoy en la era de la información ya no podemos solo enfocarnos en trabajar y ahorrar como en la era Industrial, se necesita además INVERTIR para que nuestro dinero no solo no pierda su valor con el tiempo, pues como ya dijimos la inflación normalmente supera los rendimientos que ofrecen los portafolios más conservadores y de menor riesgo (al restarles los impuestos a pagar). Te recomiendo analizar bien todas las variables antes de decidir en donde invertir, pues desgraciadamente hay muchas ofertas en el mercado que prometen altos rendimientos que terminan siendo estafas, pero sin duda tendrás que asumir riesgos para poder aspirar a que el resultado de la ecuación sea Retiro Digno y Riqueza.